Finansieringsovertagelser Betydning

Finansiering af et erhvervelse er den proces, hvor et selskab, der planlægger at købe et andet selskab, forsøger at få finansiering via gæld, egenkapital, foretrukket egenkapital eller en af de mange alternative tilgængelige metoder. Det er en kompleks opgave og kræver god planlægning. Hvad der gør det kompliceret er det faktum, at i modsætning til andre indkøb kan finansieringsstrukturen for M&A have masser af permutationer og kombinationer.

Hvordan finansierer jeg en virksomhedsovertagelse?

Der er mange måder, hvorpå du kan finansiere erhvervelse af virksomheder. Populære metoder er angivet nedenfor.

- # 1 - Kontant transaktion

- # 2 - Aktieswaps

- # 3 - Gældsfinansiering

- # 4 - Mezzaninegæld / kvasi gæld

- # 5 - Kapitalinvestering

- # 6 - Låntagers tilbagetagningslån (VTB) eller sælgers finansiering

- # 7 - Leveraged Buyout: En unik blanding af gæld og egenkapital

Bemærk, at i store erhvervelser kan finansiering af erhvervelse være en kombination af to eller flere metoder.

# 1 - Kontant transaktion

I en kontantaftale er transaktionen enkel. Aktier byttes mod kontanter. I tilfælde af en kontantaftale er egenkapitalandelen i moderselskabets balance uændret. Denne form for transaktion sker for det meste, når det erhvervende selskab er meget større end målselskabet, og det har betydelige likviditetsreserver.

I slutningen af 80'erne blev de fleste af de store M & A-aftaler betalt helt kontant. Lager tegnede sig for mindre end 2%. Men efter et årti vendte tendensen helt om. Mere end 50% af værdien af alle store tilbud blev betalt helt på lager, mens kontante transaktioner blev skåret ned til kun 15% til 17%.

Dette skift var ret tektonisk, da det ændrede de berørte parters rolle. I en kontantaftale blev de to parters roller klart defineret, og bytte af penge til aktier skildrede en simpel overførsel af ejerskab. Hovedprincippet for alle kontante transaktioner var, at når den overtagende betaler kontant til sælgeren, erhverver den automatisk alle risici ved virksomheden. Ved en aktieudveksling deles risikoen dog i andelen af ejerskab i den nye og kombinerede enhed. Selvom andelen af kontanttransaktioner er reduceret drastisk, er den ikke blevet overflødig helt. For eksempel en meget nylig meddelelse fra Google til cloud-softwarefirmaet Apigee i en aftale til en værdi af omkring 625 millioner dollars. Det er en kontant aftale med $ 17,40, der betales for hver aktie.

kilde: reuters.com

I et andet tilfælde har Bayer planlagt at købe det amerikanske frøfirma Monsanto i en $ 128 pr. Aktieaftale, der udråbes som den største kontantaftale i historien.

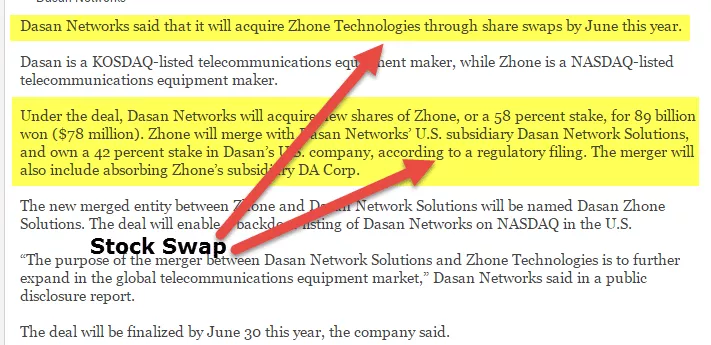

# 2 - Aktieswaps

For virksomheder, hvis aktie handles børsnoteret, er en meget almindelig metode at veksle erhververens aktie til Target Company. For private virksomheder er det en fornuftig mulighed, når ejeren af Target gerne vil beholde en andel i den kombinerede enhed. Hvis ejeren af Target Company er involveret i den aktive ledelse af driften, og virksomhedens succes afhænger af hans eller hendes dygtighed, er aktieswappen et værdifuldt værktøj.

Passende værdiansættelse af bestanden er af største betydning i tilfælde af en aktieswap til private virksomheder. Erfarne handelsbankfolk følger visse metoder til at værdiansætte aktierne, såsom:

- 1) Sammenlignelig virksomhedsanalyse

- 2) Sammenlignelig transaktionsværdiansættelsesanalyse

- 3) DCF-værdiansættelse

kilde: koreaherald.com

# 3 - Gældsfinansiering

En af de mest foretrukne måder at finansiere opkøb er gældsfinansiering. Det er ikke mange virksomheder, der betaler kontant, eller det er noget, som deres balance ikke tillader. Det siges også, at gæld er den billigste metode til finansiering af et M & A-bud og har mange former for det.

Normalt gennemgår banken, mens den udbetaler midler til overtagelsen, den forventede pengestrøm fra målselskabet, deres passiver og deres fortjenstmargener. Således som en forudsætning analyseres den økonomiske sundhed for både virksomhederne, Target såvel som den overtagende.

En anden finansieringsmetode er aktivstøttet finansiering, hvor banker låner finansiering baseret på sikkerhedsstillelsen for det tilbudte målselskab. Disse sikkerhedsstillelser henviser til anlægsaktiver, beholdning, intellektuel ejendomsret og tilgodehavender.

Gæld er en af de mest efterspurgte former for finansieringskøb på grund af de lavere kapitalomkostninger end egenkapitalen. Plus det giver også skattefordele. Disse gæld er for det meste seniorgæld eller revolvergæld, kommer med en lav rente, og kvanten er mere reguleret. Afkastet er typisk en fast / flydende kupon på 4% -8%. Der er også ansvarlig gæld, hvor långivere er aggressive med hensyn til det udbetalte lån, men de opkræver en højere rente. Nogle gange er der også en aktiekomponent involveret. Kuponrenten for disse er typisk 8% til 12% fast / flydende.

kilde: streetinsider.com

# 4 - Mezzaninegæld / kvasi gæld

Mezzaninfinansiering er en sammensmeltet form for kapital med karakteristika for både gæld og egenkapital. Det svarer til underordnet gæld, men kommer med en mulighed for konvertering til egenkapital. Målvirksomheder med en stærk balance og ensartet rentabilitet er bedst egnet til mezzaninfinansiering. Disse virksomheder har ikke et stærkt aktivgrundlag, men kan dog prale af ensartede pengestrømme. Mezzaninegæld eller kvasigæld bærer en fast kupon i intervallet 12% til 15%. Det er lidt højere end den efterstillede gæld.

Appellen om Mezzanine-finansiering ligger i dens fleksibilitet. Det er en langsigtet kapital, der har potentiale til at anspore virksomhedsvækst og værdiskabelse.

# 5 - Kapitalinvestering

Vi ved, at den dyreste form for kapital er egenkapital, og det samme gælder også for erhvervelsesfinansiering. Egenkapital har en præmie, fordi den medfører maksimal risiko. De høje omkostninger er faktisk risikopræmien. Risikoen opstår ved ikke at have krav på selskabets aktiver.

Erhververe, der er målrettet mod virksomheder, der opererer i ustabile industrier og har ustabile frie pengestrømme, vælger normalt et større beløb af kapitalfinansiering. Denne form for finansiering giver også større fleksibilitet, fordi der ikke er nogen forpligtelse til periodiske planlagte betalinger.

Et af de afgørende træk ved finansiering af erhvervelser med egenkapital er afkald på ejerskab. Kapitalinvestorerne kan være selskaber, venturekapitalister, private equity osv. Disse investorer påtager sig en vis ejerskab eller repræsentation i bestyrelsen.

kilde: bizjournals.com

# 6 - Låntagers tilbagetagningslån (VTB) eller sælgers finansiering

Ikke alle finansieringskilder er eksterne. Undertiden søger erhverver også finansiering fra målfirmaerne. Køberen griber typisk til dette, når han har problemer med at skaffe kapital udefra. Nogle af måderne til sælgerfinansiering er sedler, earn-outs, forsinkede betalinger, konsulentaftaler osv. En af disse metoder er sælgernota, hvor sælgeren låner penge til køberen til finansiering af erhvervelser, hvor sidstnævnte betaler en bestemt del af transaktionen på et senere tidspunkt.

Læs mere om tilbageleveringslån fra leverandør her.

# 7 - Leveraged Buyout: En unik blanding af gæld og egenkapital

Vi har forstået funktionerne i gælds- og kapitalinvesteringer, men der er bestemt andre former for strukturering af aftalen. En af de mest populære former for M & A er Leveraged Buyout. Teknisk defineret er LBO et køb af et offentligt / privat selskab eller et selskabs aktiver, der finansieres af en blanding af gæld og egenkapital.

Leveraged buyouts svarer meget til almindelige M & A-tilbud; dog i sidstnævnte er der en antagelse om, at køberen aflaster målet i fremtiden. Mere eller mindre er dette en anden form for en fjendtlig overtagelse. Det er en måde at bringe ineffektive organisationer tilbage på sporet og kalibrere ledelsens og interessenternes position.

Gældsandelen er mere end 1,0 gange i disse situationer. I disse tilfælde er gældskomponenten 50-80%. Både aktiverne i Acquirer og Target Company behandles som sikrede sikkerhedsstillelser i denne type forretningsaftale.

Virksomhederne, der er involveret i disse transaktioner, er typisk modne og genererer ensartede operationelle pengestrømme. Ifølge Jennifer Lindsey i sin bog (amalinkspro type = ”text-link” asin = ”0130654930 ″ associate-id =” wallstreetmoj-20 ″ new-window = ”true” addtocart = ”false” nofollow = ”true”) Entreprenørens Guide til kapital (/ amalinkspro), den bedste pasform til en vellykket LBO vil være den i vækstfasen af industriens livscyklus, have en formidabel aktivbase som sikkerhed for enorme lån og have crème-de-la-crème i ledelsen.

At have en stærk aktivbase betyder nu ikke, at pengestrømme kan tage plads. Det er bydende nødvendigt, at målfirmaet har en stærk og konsistent pengestrøm med minimale kapitalkrav. Det lave kapitalkrav stammer fra den betingelse, at den resulterende gæld skal tilbagebetales hurtigt.

Nogle af de andre faktorer, der fremhæver udsigterne til en vellykket LBO, er en dominerende markedsposition og en robust kundebase. Så det handler ikke kun om økonomi, forstår du!

Læs mere om LBO -

- referenceforbusiness.com

- fortune.com

- go4funding.com

Hvis du vil lære LBO-modellering professionelt, kan du se på 12+ timers LBO-modelleringskursus

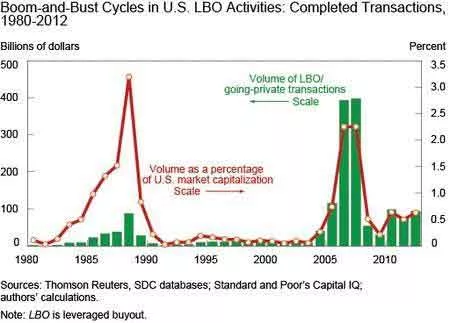

Nu hvor vi har en vis læring om LBO'er, skal vi finde ud af lidt om dens baggrund. Det vil hjælpe os med at forstå, hvordan det blev til, og hvor relevant det er i dag.

LBO'er steg i slutningen af 1980'erne midt i uønsket-junk-obligationsfinansiering. De fleste af disse opkøb blev finansieret af obligationsmarkedet med højt udbytte, og gælden var for det meste spekulativ. Ved udgangen af 1980 kollapsede markedet for uønskede obligationer, overdreven spekulation blev afkølet, og LBO'erne mistede dampen. Hvad der fulgte med en strammere reguleringsmekanisme, strenge kapitalkravsregler, som handelsbanker mistede interessen for at finansiere handlerne.

kilde: econintersect.com

Mængden af LBO-tilbud genopstod i midten af 2000'erne på grund af den voksende deltagelse af private equity-virksomheder, der sikrede midler fra institutionelle investorer. Finansiering med højt udbytte af uønskede obligationer gav plads til syndikerede gearede lån som den vigtigste finansieringskilde.

Kerneideen bag LBO'er er at tvinge organisationer til at producere en jævn strøm af frie pengestrømme til finansiering af gæld til deres erhvervelse. Det er primært for at forhindre bortfald af pengestrømme til andre urentable virksomheder.

Nedenstående tabel illustrerer, at buyout-målene i de sidste tre årtier genererede større frie pengestrømme og afholdt lavere kapitaludgifter sammenlignet med deres ikke-LBO-modparter.

kilde: econintersect.com

Fordele og ulemper er to sider af samme mønt, og begge eksisterer samtidigt. Så LBO'er kommer også med deres andel af ulemper. Den tunge gældsbyrde øger standardrisikoen for buyout-mål og bliver mere udsat for afmatninger i den økonomiske cyklus.

KKR købte TXU Corp. for 45 milliarder dollars i 2007. Det blev udråbt som en af de største LBO'er i historien, men i 2013 indgav virksomheden konkursbeskyttelse. Sidstnævnte blev tynget af mere end 40 milliarder dollars for gæld, og ugunstige industribetingelser for den amerikanske forsyningssektor gjorde tingene værre. Den ene begivenhed førte til den anden, og til sidst og desværre selvfølgelig indgav TXU Corp. konkurs.

Men betyder det, at LBO'er er blevet sortlistet af amerikanske virksomheder? "Ingen." Dell-EMC-aftalen, der blev afsluttet i september 2016, er en klar nok indikation på, at leveraged buyouts er tilbage. Handlen er værd at $ 60 mia. Dollars, hvor to tredjedele af den finansieres med gæld. Vil den nyoprettede enhed producere tilstrækkelige pengestrømme til at betjene den massive gældsbunke og vade sig igennem kompleksiteten i aftalen er noget der skal ses.

kilde: ft.com

Fleksibilitet og egnethed er navnet på spillet

Finansiering til erhvervelser kan købes i forskellige former, men det, der betyder mest, er, hvor optimalt det er, og hvor godt det er tilpasset arten og de større mål for aftalen. Det mest vigtige er at designe finansieringsstrukturen efter situationens egnethed. Kapitalstrukturen skal også være fleksibel nok til at blive ændret alt efter situationen.

Gæld er utvivlsomt billigere end egenkapital, men rentekravene kan begrænse en virksomheds fleksibilitet. Store gældsmængder er mere velegnede til virksomheder, der er modne med stabile pengestrømme og ikke er nødvendige for væsentlige kapitaludgifter. Virksomheder, der ser hurtig vækst, kræver et massivt kvantum af kapital til vækst, og konkurrerer på volatile markeder er mere passende kandidater til egenkapital. Mens gæld og egenkapital deler den største kage, er der også andre former, der finder deres eksistens på grund af det unikke ved hver aftale.

Anbefalede artikler

- Eksempler på erhvervelser

- Mezzanine-finansiering

- Gældsfinansiering vs. egenkapitalfinansiering

- Fusioner og erhvervelser